증여세 계산방법과 증여세율 등 세금관련해서 많은 정보들이 인터넷에 나와있지만 정작 내가 내야될 세금이 얼마인지 정확히 알기는 쉽지 않습니다. 그래서 이번 시간에는 증여세 계산방법 중에서도 우리에게 익숙한 공제금액인 증여재산공제제도에 대해서 알아보고자 합니다. 현금증여란 무엇인가?

현금증여란 말 그대로 현금을 증여하는 것을 말한다. 즉, 부모나 형제 등 친족으로부터 돈을 받는 것이다. 다만, 이때 주의해야 할 점은 반드시 자신의 계좌로부터 이체 받아야 한다는 것이다. 만약 타인 명의의 계좌로 받은 경우라면 해당 금액만큼 증여재산가액에서 차감되지 않는다. 따라서 세금 부담이 커질 수 밖에 없다. 증여재산공제제도란 무엇인가?

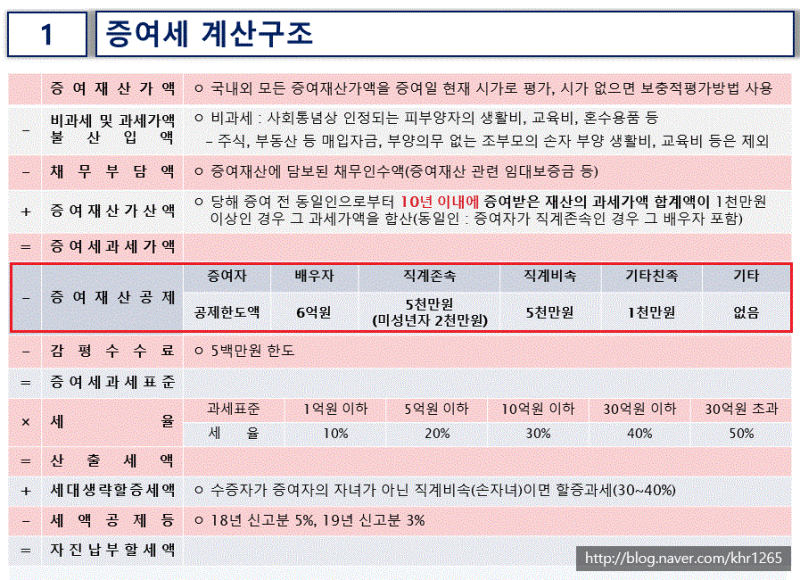

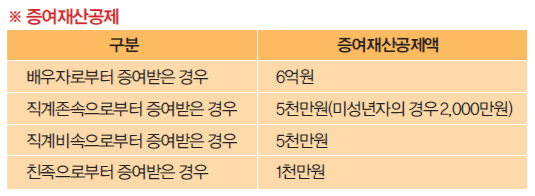

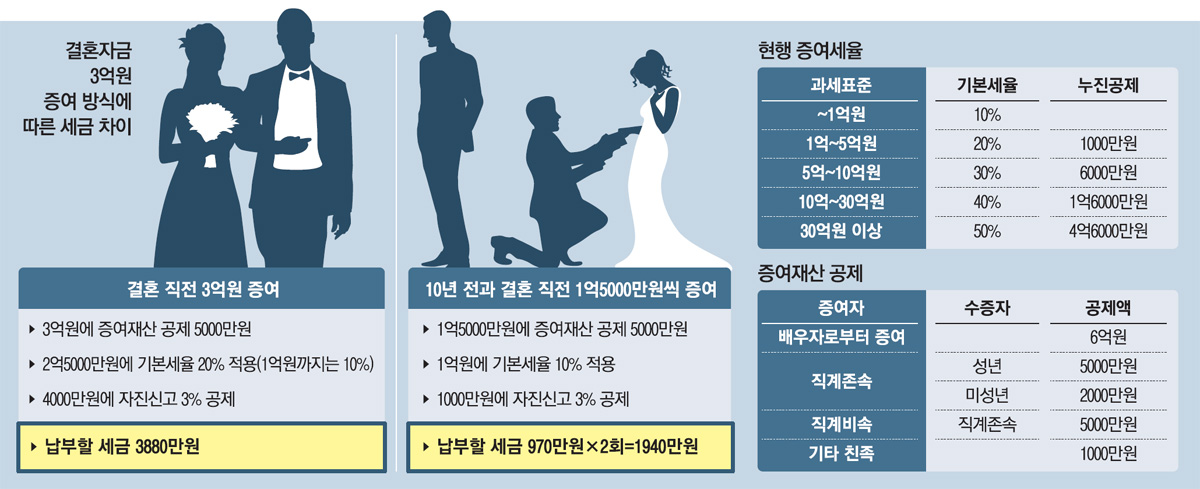

거주자인 수증자가 배우자, 직계존속, 직계비속, 기타 6촌 이내의 혈족 및 4촌 이내의 인척으로부터 증여받은 경우에는 다음 금액을 증여세 과세가액에서 공제하는 제도압니다. 이 경우 해당 증여 전 10년 이내에 공제 받은 금액과 해당 증여가액에서 공제받을 금액의 합계액이 다음에 규정하는 금액을 초과하는 경우에는 그 초과하는 부분은 공제하지 아니합니다.

증여자와의 관계증여재산공제 한도액(10년간 합산하여 공제할 수 있는 금액)배우자6억원직계존속(계부, 계모 포함)5천만원(미성년자가 직계존속으로 증여받은 경우 2천만원)직계비속5천만원기타 친족(6촌 이내의 혈족 및 4촌이내의 인척)1천만원그 외의 자0원

* 창업자금과 가업승계 주식 등의 증여세 과세특례는 중복적용받을 수 없습니다. * 명의신탁재산으로 증여세를 부담하는 경우에는 증여재산공제등을 적용하지 않습니다. 증여재산공제 자주 묻는 Q&A

Q 1. 수증자가 외국에 거주하는 비거주자인 경우 증여재산공제가 적용되나요?A 1. 아닙니다. 증여재산공제는 수증자가 대한민국 거주자인 경우에만 적용됩니다.Q 2. 증여재산공제는 주체적으로 어떻게 적용하나요?A 2. 해당 증여일 전 10년 이내에 공제받은 금액과 해당 증여가액에서 공제받을 금액을 합친 금액(10년간 누적 공제액)은 증여자별이 아니라 증여자 그룹별로 배우자 그룹으로부터는 6억원, 직계존속 그룹으로부터는 5천만원, 직계비속 그룹으로부터는 5천만원, 기타친족그룹으로부터는 1천만원을 초과할 수 없습니다.Q 3. 동일 그룹 둘 이상 증여시 공제방법A 3. 둘 이상의 증여가 증여시기를 달리하는 경우에는 먼저 증여받은 증여세과세가액에서부터 순차로 공제하고, 둘 이상의 증여가 동시에 있는 경우에는 각각의 증여세과세가액 기준으로 안분하여 공제합니다.Q 4. 아버지 또는 어머니가 자녀 2명 이상으로부터 증여받는 경우 증여재산공제는 어떻게 적용하나요?A 4. 증여자인 자녀별로 5천만원씩 공제가 아니라, 수증자인 아버지 기준으로 10년간 누적해서 5천만원 공제되고, 수증자인 어머니 기준으로 10년간 누적해서 5천만원 공제됩니다.Q 5. 사실혼 관계에 있는 배우자로부터 증여를 받을 때에도 10년 간 6억원 공제되나요?A 5 . 아닙니다. 증여재산공제 10년간 6억원은 법률혼 관계에 있는 배우자로부터 증여받을 때에만 적용되는 것입니다.Q 6. 친부 사망 후 계모로부터 증여받는 경우A 6. 기타친족 공제규정을 적용하여 1천만원의 증여재산공제를 하는 것입니다.Q 7. 며느리가 시부모로부터 증여 받을 때, 사위가 장인-장모로부터 증여받을 때 증여재산공제액은 얼마인가요?A 7. 시부모와 며느리, 장인 장모와 사위는 각각 기타친족 관계에 해당하는바, 며느리가 시부모로부터 증여받는 경우 1천만원, 사위가 장인장모로부터 받는 경우 1천만원 공제됩니다. 세무법인 넥스트서울특별시 강남구 강남대로84길 23 한라클래식 405, 406호예약